在期货交易中,参数设置直接决定交易成本、风险控制效果与策略盈利能力,是连接交易逻辑与市场执行的关键桥梁。无论是新手入门还是资深交易者优化体系,科学确定保证金、手续费、止损止盈、趋势指标等核心参数,都能大幅提升交易稳定性。本文结合市场规则与实操经验,拆解各类参数的确定方法,助力交易者搭建适配自身风格的参数体系。

一、基础交易参数:由规则与成本决定

基础参数核心围绕交易成本与资金占用,主要包括手续费、保证金比例,其确定以交易所规则为核心,结合期货公司政策与自身资金状况调整。

1. 手续费参数:按品种与收费模式核算

期货手续费的确定需先明确收费模式,再结合交易所基准与期货公司上浮比例核算,直接影响高频交易的盈利空间。

收费模式分为两类:一是固定金额收费,即每手交易手续费为固定数值,不受合约价格波动影响,常见于农产品、部分金属期货,如某大豆期货手续费为每手5元,无论合约价格涨跌,每交易一手均按此标准收取;二是按成交金额比例收费,手续费随合约价格变动而调整,计算公式为:手续费=合约价格×交易单位×交易手数×手续费率,例如某期货合约价格5000元/吨,交易单位10吨/手,手续费率万分之二,交易1手的手续费为5000×10×1×0.0002=10元。

确定技巧:优先查询对应期货交易所的基准手续费标准(如上海期货交易所、郑州商品交易所官网公示),期货公司会在基准上上浮一定比例,幅度受市场竞争、服务质量影响。高频交易者可协商降低上浮比例,低频交易者可侧重服务质量,平衡成本与体验。

2. 保证金比例:结合风险与资金效率设定

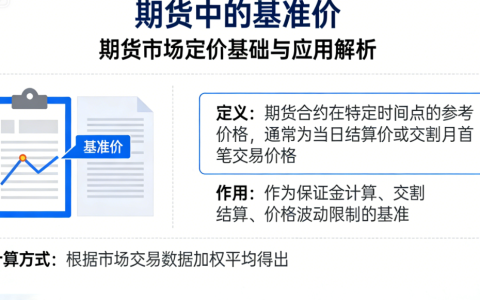

保证金是期货杠杆交易的核心,比例高低直接决定资金占用量与爆仓风险,其确定以交易所规定为基础,动态适配市场行情与自身风险承受力。

计算公式为:保证金=合约价格×交易单位×交易手数×保证金比例。例如某螺纹钢期货合约价格3000元/吨,交易单位5吨/手,保证金比例8%,交易2手的保证金为3000×5×2×0.08=2400元。

确定依据:① 品种风险等级,波动剧烈的品种(如能源、贵金属期货)交易所基准保证金比例通常为8%-15%,稳健品种(如农产品期货)可低至5%-8%;② 市场行情,极端波动时交易所会临时上调保证金比例控制风险,交易者需及时关注公告;③ 自身持仓策略,重仓或高频交易时可主动提高保证金比例(高于交易所标准),降低强制平仓风险,轻仓交易者可按基准比例执行,提升资金效率。

二、风险控制参数:止损止盈的科学设定

止损止盈参数是控制亏损、锁定利润的核心,需结合风险承受能力、技术分析与市场波动率综合确定,避免主观情绪干扰。

1. 止损参数:三大核心方法

-

固定比例止损:按账户总资金的固定比例设定单笔交易最大亏损,风险承受能力低者设2%-3%,中风险设3%-5%,高风险设5%-8%。例如10万元账户,按3%比例设定,单笔交易最大亏损不超过3000元,再结合品种波动点数换算具体止损点位。

-

技术位止损:依托支撑位、阻力位或均线系统设定,买入后将止损设在关键支撑位下方(如前期低点、20日均线下方),卖出后设在阻力位上方,避免被短期波动误触发。例如价格突破前期高点1900元买入黄金期货,可将止损设在1890元(前期低点),若价格跌破则果断离场。

-

波动率止损(ATR指标):根据平均真实波动范围(ATR)动态调整,适配市场波动强度。高波动行情设1.5-2倍ATR,震荡行情设1倍ATR,避免频繁止损或亏损扩大。公式为:止损点位=当前价格±(N倍ATR),例如ATR为20点,按2倍ATR设定,止损点位为当前价格±40点。

2. 止盈参数:平衡利润与风险

-

盈亏比止盈:核心原则是止盈幅度不低于止损幅度的2-3倍,例如止损50点,止盈目标设100-150点,通过概率优势实现长期盈利。可分批次止盈,价格达第一目标位(止损2倍)平半仓,剩余仓位按追踪止盈持有。

-

技术目标止盈:将止盈位设在关键阻力位、斐波那契回撤位或趋势通道上轨,例如价格上涨趋势中,以前期高点、61.8%斐波那契回撤位作为止盈目标,贴合市场结构规律。

-

追踪止盈:动态跟随价格调整止盈位,锁定浮动利润。例如初始止盈100点,价格每上涨30点,将止盈位上移20点,若价格回调触发止盈则离场,避免利润回吐。

|

风险承受能力

|

止损幅度(账户比例)

|

止盈倍数(相对止损)

|

适配行情

|

|

低

|

2%-3%

|

2倍及以上

|

震荡行情、新手初期

|

|

中

|

3%-5%

|

2-3倍

|

趋势行情、稳健交易

|

|

高

|

5%-8%

|

2-3倍

|

高波动行情、高频交易

|

三、策略指标参数:适配交易逻辑与周期

趋势跟踪、震荡交易等策略依赖技术指标参数,核心是平衡“灵敏度”与“稳定性”,避免过度拟合历史数据。

1. 趋势指标参数(均线、MACD)

均线系统参数需结合交易周期:日内短线交易用短期均线组合(如5日+20日),灵敏度高,能快速捕捉短期趋势;中线交易用中期组合(20日+60日),过滤杂波;长线交易用长期组合(60日+120日),聚焦中长期趋势。例如双均线策略中,短期均线周期(S)与长期均线周期(L)的比值越小,策略越敏感,交易次数越多,但假信号也多;比值越大,信号越可靠,但趋势捕捉越滞后,需根据策略目标调整。

MACD指标参数默认(12,26,9),可针对性优化:趋势行情中调整为(10,20,9),提升灵敏度;震荡行情中调整为(15,30,9),减少假信号,重点优化快速EMA与慢速EMA,信号周期固定为9即可。

2. 震荡指标参数(RSI、布林带)

RSI指标默认周期14,短线交易调整为9,增强反转信号捕捉能力;中线交易保留14,平衡灵敏度与稳定性。超买超卖阈值可按品种调整,多数品种设70/30,高波动品种设75/25,避免信号失效。

布林带参数默认(20,2),周期20对应均线周期,偏差值2对应2倍标准差。震荡行情中可将偏差值调整为1.5,缩小通道宽度,提升信号精准度;趋势行情中调整为2.5,扩大通道,避免过早离场。

四、参数优化核心原则:避免误区,动态适配

1. 拒绝过度拟合

参数优化不是追求历史数据最优,而是保证未来可行性。采用“分阶段验证法”:用2019-2021年数据筛选参数,2022-2023年数据盲测,2024年数据模拟盘压力测试,确保参数在不同市场周期均稳定有效,避免单一周期优化导致实盘失效。

2. 控制参数数量

单个策略可调参数不超过3个,聚焦核心变量。例如MACD指标仅优化快速EMA与慢速EMA,信号周期固定;双均线策略仅调整短期与长期周期,避免多参数叠加导致逻辑混乱。

3. 动态调整适配市场

市场波动率、趋势强度会动态变化,参数需定期复盘优化。震荡市缩小止损止盈幅度、缩短均线周期;趋势市扩大幅度、拉长周期;高波动行情提高保证金比例,降低杠杆风险。

4. 匹配自身交易风格

日内交易者侧重参数灵敏度,优先缩短指标周期、缩小止损幅度;长线交易者侧重稳定性,拉长周期、放宽止损,避免短期波动干扰。风险偏好与参数设置需一致,低风险承受者切勿采用高波动参数组合。

五、总结

期货交易参数的确定核心是“规则化+适配性”,基础参数锚定交易所规则与成本控制,风险参数依托风险承受力与市场波动率,策略参数贴合交易周期与逻辑。交易者需避免主观随意调整,通过历史回测、模拟盘验证、实盘复盘形成闭环优化,让参数成为交易体系的稳定支撑,而非被动跟随市场的变量。记住:参数没有绝对最优解,适配自身风格与市场环境的组合,才是最科学的选择。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4229/