在多元化投资市场中,黄金期货作为兼具灵活性与对冲属性的品种,一直备受投资者关注。不少人好奇黄金期货投资怎么样,是否值得参与?本文将从黄金期货的核心优势、潜在风险、适用人群、实操要点等方面全面拆解,帮你理清投资逻辑,规避认知误区。

一、黄金期货投资的核心优势

黄金期货是以黄金为交易标的的标准化期货合约,在上海期货交易所上市交易,受严格监管,其独特交易机制带来多重优势,成为吸引投资者的关键。

1. 双向交易+T+0机制,灵活捕捉行情

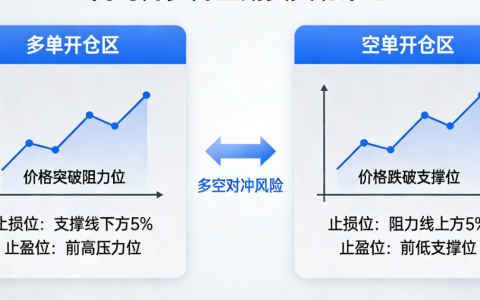

与股票只能“买涨赚钱”不同,黄金期货支持双向交易,既可以在金价上涨时做多盈利,也能在金价下跌时做空获利,无论市场处于牛市还是熊市,都有操作空间。同时实行T+0交易制度,在交易时间内可随时开仓、平仓,一天内可进行多次交易,能快速响应市场波动,及时锁定收益或止损。

2. 杠杆效应显著,资金利用率高

黄金期货采用保证金交易模式,投资者无需支付合约全额资金,仅需缴纳一定比例的保证金(通常为5%-20%,具体比例随市场调整)即可控制足额合约。例如,若保证金比例为10%,1万元资金可操作价值10万元的黄金期货合约,大幅提升资金使用效率,小资金也能参与大额交易,实现收益放大。

3. 价格透明可控,流动性强

黄金期货价格与国际黄金市场联动紧密,受全球宏观经济、美元走势、地缘政治等因素影响,通过集中竞价形成,公开公正,不易被单一机构操纵。同时市场成交活跃,日均交易额庞大,买卖价差小,投资者可快速进出市场,避免因流动性不足导致的交易受阻问题。

4. 套期保值功能,对冲市场风险

对于黄金产业链企业(如金矿开采、珠宝加工)或持有大量黄金资产的投资者,黄金期货是优质的对冲工具。通过买卖对应数量的期货合约,可抵消现货黄金价格波动带来的损失,锁定生产成本或资产价值,稳定经营收益。

二、黄金期货投资的潜在风险,不可忽视

高收益伴随高风险,黄金期货的交易特性也使其风险水平显著高于实物黄金、黄金ETF等品种,投资者需提前认知并做好应对。

1. 杠杆放大亏损,强平风险突出

杠杆是一把“双刃剑”,在放大收益的同时,也会成倍放大亏损。若市场走势与预期相反,亏损金额可能超过初始保证金,此时期货公司会发出追加保证金通知,若投资者未能及时补足,持仓将被强制平仓,造成不可逆损失。尤其极端行情下,金价短期波动剧烈,强平风险会进一步上升。

2. 合约到期交割风险

黄金期货合约有明确到期日,投资者需在到期前平仓离场,否则将面临实物交割义务。而自然人投资者无法参与黄金实物交割,若持仓进入交割月份未平仓,交易所将强制平仓,可能因行情波动导致额外亏损。

3. 专业门槛高,对投资者能力要求高

黄金期货价格受多重因素影响,需投资者具备宏观分析(如美联储政策、全球通胀)、技术分析(如K线形态、指标应用)及风险控制能力。新手若缺乏专业知识和交易经验,盲目入场易因判断失误导致亏损,需经过系统学习和模拟练习后再实操。

4. 交易时间存在局限

国内黄金期货交易时间分为日盘(9:00-10:15、10:30-11:30、13:30-15:00)和夜盘(21:00-次日2:30),虽覆盖主要国际市场交易时段,但仍存在部分空白期。若夜间国际市场出现突发消息(如地缘冲突、重要经济数据),可能导致次日开盘跳空,引发持仓亏损。

三、黄金期货投资适合哪些人?

并非所有投资者都适合参与黄金期货,结合其风险特性,以下人群更适配:

-

具备较强风险承受能力,能接受本金大幅波动甚至亏损的投资者;

-

有一定期货交易经验,熟悉交易规则和风险控制方法的专业投资者;

-

黄金产业链企业,需通过套期保值对冲现货价格风险的经营者;

-

追求短期高收益,能投入时间跟踪市场动态、调整交易策略的投资者。

对于保守型投资者、风险承受能力低的新手,不建议轻易尝试黄金期货,可优先选择实物黄金、黄金ETF等低风险品种。

四、黄金期货投资实操要点,新手必看

1. 合规开户,筑牢资金安全防线

需通过中国期货业协会备案的正规期货公司开户,确保交易通道稳定、资金实行银行三方存管。开户需满足18周岁以上、具备完全民事行为能力,完成风险测评(达到C3级及以上),准备身份证、银行卡、手写签名照等材料,通过线上视频验证即可完成开户,审核通过后绑定银期转账即可入金。

2. 熟悉规则,把控交易细节

黄金期货交易单位为1手=1000克,最小变动价位0.02元/克,1手盈亏约20元,涨跌幅限制为±14%(以当日结算价为基准)。需提前掌握保证金计算方式、下单类型(限价单、条件单),预留充足备用资金应对行情波动,避免因保证金不足被强平。

3. 做好风险控制,坚守交易纪律

新手建议轻仓试错,持仓资金不超过账户总资金的30%,每笔交易预设止损点,亏损达到预设幅度时坚决平仓,杜绝侥幸心理。同时避免满仓操作、频繁交易,减少情绪性决策,通过模拟交易积累经验后再逐步扩大仓位。

4. 跟踪核心因素,预判行情走势

金价波动主要受三大因素影响:一是美元走势(美元与金价呈负相关,美联储加息/降息会改变持有黄金的机会成本);二是避险需求(地缘政治紧张、经济数据疲软时,资金涌入黄金避险推高价格);三是资金流向(央行购金、黄金ETF持仓变化反映市场情绪)。需通过正规渠道获取信息,结合技术分析优化交易策略。

五、黄金期货与其他黄金投资品种对比

为帮助投资者精准选择,以下对比黄金期货与实物黄金、黄金ETF的核心差异:

|

投资品种

|

风险水平

|

收益潜力

|

流动性

|

核心优势

|

|

黄金期货

|

高

|

高

|

高

|

双向交易、杠杆放大、套期保值

|

|

实物黄金

|

低

|

低

|

低

|

避险保值、实物拥有感、无到期风险

|

|

黄金ETF

|

中

|

中

|

高

|

交易成本低、操作便捷、无需保管

|

六、总结:黄金期货投资值得参与吗?

黄金期货投资并非“人人适合”,其高灵活性、高收益潜力适合有专业能力和风险承受力的投资者,可作为资产配置的一部分实现收益提升或风险对冲;但对于新手、保守型投资者,需警惕杠杆风险,优先通过模拟交易和知识积累打好基础,再谨慎入场。

最终,黄金期货投资的核心在于“懂规则、控风险、明自身”,只有结合自身投资目标和能力边界,才能在市场中稳步前行。市场有风险,投资需谨慎,任何交易决策都应建立在充分调研和理性分析的基础上。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4241/