股指期货作为以股票指数为标的的金融期货品种,是资本市场重要的风险管理与交易工具,自上市以来,凭借其独特的交易优势,成为机构投资者与个人投资者的重要配置品种。2026 年,我国资本市场持续完善,股指期货市场的交易活跃度、投资者结构、市场功能均呈现出新的发展特征。本文将详细解析股指期货的核心交易优势,结合当前市场现状,分析其发展趋势与市场价值。

一、股指期货的五大核心交易优势

股指期货与股票、股票基金等投资品种相比,在交易机制、风险对冲、资金利用等方面具有显著优势,既适合短期交易,也能满足长期的风险管理需求,这是其在资本市场中占据重要地位的核心原因。

1. 高效的市场风险对冲工具

股指期货的核心功能是对冲股票市场的系统性风险,当股票市场整体下跌时,投资者可通过卖出股指期货合约,锁定股票持仓的收益,抵消股票现货的下跌损失。对于持有股票基金、股票组合的投资者而言,股指期货能够实现一键对冲,无需逐一卖出股票,操作效率远高于现货市场,是机构投资者管理资产组合风险的必备工具。

2. 杠杆交易 提升资金利用效率

股指期货采用保证金交易制度,投资者只需缴纳合约价值 5%-10% 的保证金,即可参与全额合约的交易,杠杆效应显著。这一机制能够有效提升投资者的资金利用效率,用少量资金撬动较大的交易规模,在市场行情向好时,实现收益的放大。同时,保证金制度的灵活调整,也能根据市场波动情况,有效控制杠杆风险。

3. T+0 交易 灵活把握市场机会

股指期货实行 T+0 交易制度,当日开仓的合约可当日平仓,投资者可在一个交易日内多次买卖,灵活把握市场的短期波动机会。与股票市场的 T+1 交易制度相比,股指期货的交易灵活性更高,能够及时止盈止损,避免因隔夜市场波动带来的风险,适合短线交易者捕捉市场行情。

4. 双向交易 多空均可参与

股指期货支持双向交易,投资者既可以在市场上涨时买入开仓(做多),获取价格上涨的收益;也可以在市场下跌时卖出开仓(做空),获取价格下跌的收益。这一特点打破了股票市场 “只能做多,不能做空” 的限制,使得投资者在熊市、震荡市中也能找到交易机会,实现全年无休的市场参与。

5. 交易成本低 适合高频交易

股指期货的交易成本远低于股票市场,其手续费采用固定比例收取,无印花税、过户费等额外费用,单次交易成本较低。对于高频交易者而言,低交易成本能够有效减少交易损耗,提升整体交易收益。同时,股指期货的市场流动性高,买卖盘口价差小,成交速度快,能够满足高频交易的成交需求。

二、2026 股指期货市场的核心发展现状

2026 年,我国资本市场持续深化改革,股指期货市场在交易规模、投资者结构、市场功能、国际化程度等方面均呈现出稳步发展的态势,市场整体运行平稳,功能发挥持续提升。

1. 交易规模稳步增长 市场流动性充足

随着资本市场投资者结构的不断优化,以及投资者风险管理意识的提升,股指期货的交易规模保持稳步增长,沪深 300、上证 50、中证 500 等主流股指期货品种交易活跃,市场流动性充足。无论是日内交易还是中长期套保,均能实现快速成交,无明显的流动性缺口,有效保障了交易的顺畅性。

2. 投资者结构持续优化 机构占比提升

股指期货市场的投资者结构正朝着多元化、机构化方向发展,公募基金、私募基金、保险资金、社保基金等机构投资者的参与比例持续提升,成为市场的交易主体。机构投资者的广泛参与,不仅提升了市场的定价效率,也使得市场波动更加平稳,减少了非理性交易带来的市场异动,推动股指期货市场向成熟化发展。

3. 市场功能有效发挥 服务实体经济能力增强

股指期货的风险对冲与价格发现功能得到充分发挥,不仅成为资本市场的 “稳定器”,也为实体经济发展提供了有力支撑。上市公司、产业资本可通过股指期货对冲股票市值波动风险,稳定企业经营收益;基金公司可通过股指期货优化基金组合配置,提升产品收益稳定性;普通投资者可通过股指期货实现资产的多元化配置,降低单一股票投资的风险。

4. 制度体系不断完善 监管持续强化

为保障股指期货市场的平稳运行,监管层持续完善相关制度体系,优化交易规则,强化市场监管。一方面,根据市场发展情况,灵活调整保证金比例、手续费标准,平衡市场活跃度与风险控制;另一方面,加大对异常交易、操纵市场等违规行为的查处力度,维护市场公平公正的交易秩序,保障投资者的合法权益。

5. 国际化进程稳步推进 与全球市场接轨

随着我国期货市场整体对外开放的不断深化,股指期货市场的国际化进程也在稳步推进,与全球主要金融市场的联动性逐步增强。境外投资者对我国股指期货市场的关注度持续提升,部分境内特定品种的期货期权开放,也为股指期货市场的进一步国际化积累了经验,未来股指期货市场有望迎来更多的跨境合作机会。

三、股指期货市场的发展趋势与投资建议

未来,我国股指期货市场将继续围绕服务实体经济、深化资本市场改革的核心目标,在品种创新、国际化、功能发挥等方面实现进一步发展。品种体系将不断丰富,有望推出更多细分指数的股指期货品种,满足投资者多元化的风险管理需求;国际化程度将持续提升,吸引更多境外投资者参与,进一步提升 “中国指数” 的国际影响力。

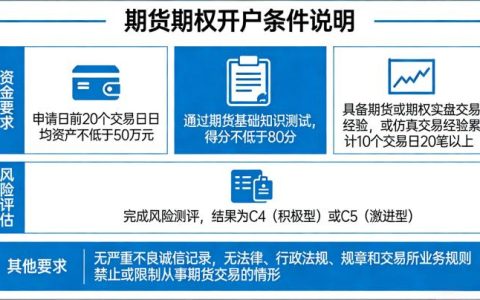

对于投资者而言,参与股指期货交易需理性看待其杠杆优势与市场风险,首先需充分了解股指期货的交易规则、风险特征,具备一定的金融市场知识与交易经验;其次,需制定合理的交易策略,严格控制仓位与杠杆,避免盲目交易带来的资金损失;最后,需选择正规合规的期货公司参与交易,确保资金安全与交易顺畅。对于普通投资者,若以风险管理为目的,可通过股指期货对冲股票持仓风险;若以交易为目的,建议先通过仿真交易熟悉操作,积累经验后再逐步参与实盘交易。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4530/