期货操盘模式是交易者在长期交易中,总结的一套适合自己的、可复制的交易逻辑和操作流程,核心是结合自身的风险承受能力、盯盘时间、交易经验,选择适配的操盘模式,避免盲目交易、杂乱无章。不同的操盘模式,在交易周期、盈利逻辑、风险水平上差异较大,无论是新手还是资深交易者,都需要明确自己的操盘模式,才能实现稳定盈利,避开交易陷阱。本文整理了期货市场中最主流、最实用的操盘模式,详细解析每种模式的核心逻辑、实操要点、适配人群,帮助交易者快速找到适合自己的模式。

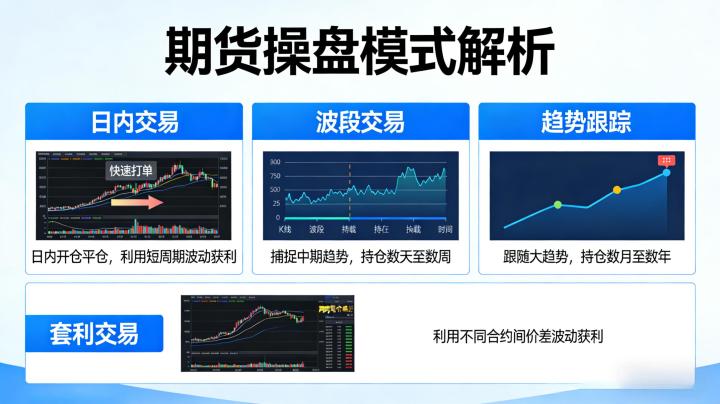

一、按交易周期分类:3种核心操盘模式(最常用)

按交易周期分类,是期货操盘模式最常见的分类方式,核心分为日内交易、波段交易、趋势交易3种,分别对应短期、中期、长期交易,适配不同盯盘时间、风险承受能力的交易者,新手可优先从这3种模式中选择,逐步落地实操。

(一)日内交易模式:短期高频,快进快出

日内交易模式,核心是“当日开仓、当日平仓”,不持仓过夜,利用期货价格的短期波动(日内涨跌)获取盈利,交易周期通常为几分钟到几小时,是短期交易者、高频交易者的首选模式。

核心盈利逻辑:捕捉日内价格的短期波动,依托技术分析(均线、KDJ、MACD等),快速进场、快速离场,赚取小幅差价,积少成多,不追求单次大额盈利,重点控制单次亏损。

实操要点:

1. 盯盘要求高:需要全天盯盘,密切关注价格波动和市场信号,及时捕捉进出场时机,适合时间充足的交易者(如全职交易者);

2. 技术分析为王:重点依赖短期技术指标(如5日EMA、15分钟KDJ),结合分时图、成交明细,判断短期价格走势,基本面分析参考意义不大;

3. 控制交易频率:避免频繁交易(每天交易3-5次为宜),频繁交易易导致心态浮躁,出现决策失误,增加亏损风险;

4. 严格止损:日内交易波动快,风险集中,每笔交易必须设置止损(止损幅度控制在1-3个点),一旦触发止损,立即离场,不恋战、不扛单。

适配人群:全职交易者、盯盘时间充足者、风险承受能力中等、反应速度快、心态稳定的交易者,不适合新手和时间紧张的上班族。

(二)波段交易模式:中期布局,赚取波段差价

波段交易模式,核心是捕捉期货价格的中期波动(持仓数天至数周),依托中期趋势,进场后持有一段时间,赚取波段差价,交易周期介于日内交易和趋势交易之间,是最适合大多数交易者的操盘模式,尤其是新手。

核心盈利逻辑:判断某一品种的中期趋势(上涨或下跌),在趋势启动初期进场,在趋势转折初期离场,不纠结日内短期波动,追求中期稳定盈利,风险低于日内交易,盈利空间高于日内交易。

实操要点:

1. 盯盘要求适中:无需全天盯盘,每天花1-2小时复盘,关注价格走势、均线排列、资金流向等指标,确认趋势是否持续,调整止损止盈即可;

2. 技术+基本面结合:重点依托中期技术指标(如20日WMA、60日SMA),判断中期趋势,同时结合品种的基本面(如供需关系、政策变化),确认趋势的可靠性;

3. 合理设置止盈止损:止损设置在中期支撑位/压力位下方/上方,止盈设置在前期高点/低点附近,或采用“移动止损”(随着价格上涨/下跌,逐步调整止损位),锁定盈利、控制风险;

4. 控制仓位:每笔交易仓位控制在总资金的10%-20%,避免单一品种仓位过重,承受过大风险。

适配人群:上班族、兼职交易者、新手、风险承受能力中等、追求稳定盈利的交易者,是最易上手、最适合长期坚持的操盘模式。

(三)趋势交易模式:长期布局,跟随趋势赚大钱

趋势交易模式,核心是跟随期货价格的长期趋势(持仓数月至数年),忽略短期波动和中期回调,在趋势启动初期进场,在趋势彻底反转时离场,追求长期大额盈利,是资深交易者、大资金布局的首选模式。

核心盈利逻辑:依托品种的长期基本面(如供需格局、行业趋势、宏观政策),判断长期趋势,一旦趋势形成,会持续一段时间,跟随趋势持有,赚取长期差价,盈利空间大,风险相对较低(但持仓时间长,波动风险需承受)。

实操要点:

1. 盯盘要求低:无需频繁盯盘,每周或每月复盘一次,关注长期趋势是否持续,基本面是否发生变化,调整止损止盈即可;

2. 基本面分析为王:重点研究品种的长期基本面(如原油的全球供需、农产品的种植面积、金属的行业需求),技术分析仅作为辅助,判断进场时机;

3. 耐心至关重要:趋势交易需要极强的耐心,忍受短期波动和中期回调,不急于离场,不盲目抄底,严格跟随趋势,避免因心态浮躁导致决策失误;

4. 长期风险管理:设置长期止损(如跌破长期均线60日SMA),一旦触发止损,说明趋势反转,立即离场,避免长期持仓导致亏损扩大;同时,分散布局多个品种,降低单一品种的风险。

适配人群:资深交易者、大资金持有者、风险承受能力强、耐心足、追求长期大额盈利的交易者,不适合新手(新手缺乏耐心,易被短期波动误导)。

二、按交易逻辑分类:2种辅助操盘模式

除了按交易周期分类,期货操盘模式还可按交易逻辑分类,分为技术分析操盘模式和基本面分析操盘模式,这两种模式不是独立存在的,通常与上述3种周期模式结合使用,辅助交易者提升决策准确率。

(一)技术分析操盘模式:依托技术指标,捕捉交易信号

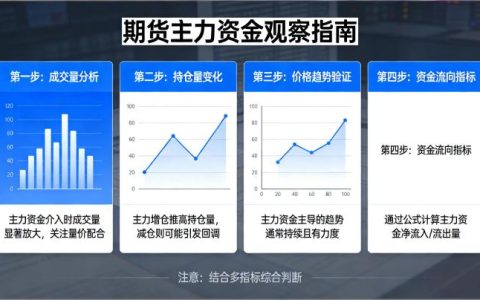

核心逻辑:不关注品种的基本面,仅依托技术分析(均线、K线形态、成交量、KDJ、MACD等指标),判断价格走势、进出场时机,核心是“历史会重演”,认为价格的波动有规律可循,通过分析历史价格数据,捕捉未来的交易信号。

实操要点:重点掌握1-2种核心技术指标(如均线+MACD),形成自己的分析逻辑,不追求掌握所有技术指标,避免杂乱无章;同时,结合成交明细、资金流向,确认技术信号的可靠性,避开假信号。

适配场景:主要用于日内交易和波段交易,短期交易者重点依赖这种模式,长期交易者仅作为辅助。

(二)基本面分析操盘模式:依托基本面,判断长期趋势

核心逻辑:不关注短期价格波动,仅依托品种的基本面(供需关系、库存数据、宏观政策、行业趋势等),判断价格的长期趋势,核心是“价格围绕价值波动”,认为基本面决定价格的长期走向,技术面仅反映基本面的变化。

实操要点:重点研究品种的核心基本面因素(如原油的OPEC产量、全球经济增速、地缘政治;农产品的种植面积、气候因素、库存数据),跟踪基本面的变化,及时调整交易策略;同时,结合长期技术指标,判断趋势启动和反转的时机。

适配场景:主要用于趋势交易,长期交易者重点依赖这种模式,波段交易者可结合基本面,确认中期趋势的可靠性。

三、新手必看:操盘模式选择技巧+避坑指南

很多新手在选择操盘模式时,容易陷入“盲目跟风”的误区,看到别人做日内交易赚钱,就跟风做日内交易;看到别人做趋势交易赚钱,就跟风做趋势交易,最终因不适合自己,导致亏损。以下选择技巧和避坑指南,帮助新手快速找到适合自己的操盘模式,少走弯路。

(一)操盘模式选择技巧

1. 结合盯盘时间:时间充足(全职)→ 可选择日内交易、波段交易;时间紧张(上班族)→ 优先选择波段交易、趋势交易;

2. 结合风险承受能力:风险承受能力强→ 可选择日内交易、趋势交易;风险承受能力中等→ 优先选择波段交易;风险承受能力弱→ 不建议做日内交易,可尝试低波动品种的趋势交易;

3. 结合交易经验:新手→ 优先从波段交易入手,积累经验后,再尝试日内交易或趋势交易;资深交易者→ 可根据自身优势,选择日内交易(高频盈利)或趋势交易(长期大额盈利)。

(二)常见避坑指南

1. 不盲目追求“完美模式”:没有最好的操盘模式,只有最适合自己的模式,每种模式都有优缺点,日内交易盈利快但风险高,趋势交易盈利慢但更稳定,选择适合自己的,坚持下去,才能实现稳定盈利;

2. 不频繁切换模式:新手容易频繁切换操盘模式,今天做日内交易,明天做波段交易,后天做趋势交易,导致交易逻辑混乱,无法积累经验,最终亏损,建议选定一种模式,坚持3-6个月,逐步优化,形成自己的交易体系;

3. 不忽视风险管理:无论选择哪种操盘模式,风险管理都是核心,严格设置止损止盈、控制仓位,避免因单次失误,导致重大亏损,这是期货交易的底线;

4. 不依赖单一模式:实操中,建议结合多种模式的优点,例如,波段交易中,结合技术分析捕捉进出场时机,结合基本面分析确认趋势可靠性,提升交易胜率。

总结来说,期货操盘模式没有绝对的好坏,核心是适配自己的盯盘时间、风险承受能力、交易经验。新手优先从波段交易入手,逐步积累经验;资深交易者可根据自身优势,选择日内交易或趋势交易;同时,结合技术分析和基本面分析,完善自己的交易逻辑,严格做好风险管理,才能在期货市场中实现稳定盈利。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4563/