期货交易的核心标的是期货合约,不同于现货交易中直接买卖的“实物”,期货合约是由期货交易所统一制定的、约定在未来某一特定时间和地点交割一定数量和质量标的物的标准化协议。很多交易者在参与期货交易前,对期货合约的特征了解不深入,导致在交易中出现合约选择错误、交割风险规避不当等问题。事实上,期货合约之所以能成为期货交易的核心,关键在于其具备标准化、集中竞价、保证金交易等独特特征,这些特征既保障了期货市场的有序运行,也决定了期货交易的风险和盈利模式。本文将全面解析期货合约的6大核心特征,结合实例拆解每个特征的具体含义和影响,帮助交易者精准理解期货合约,规避交易风险。

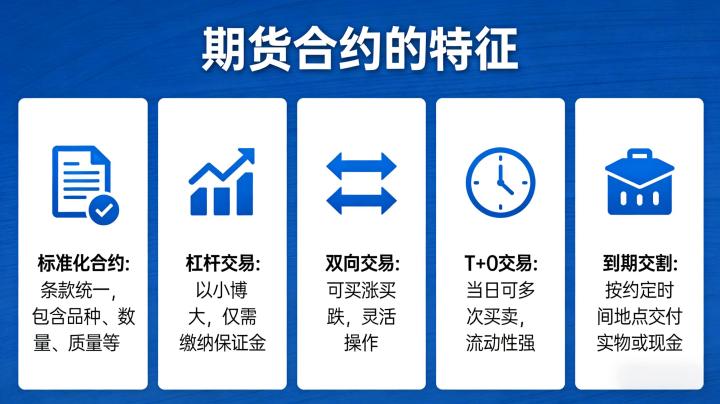

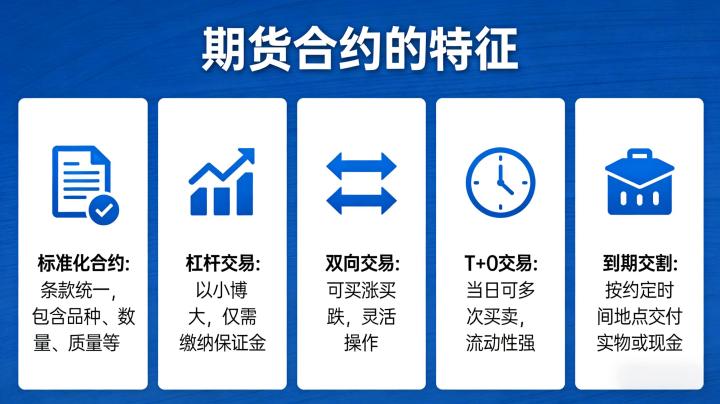

(一)核心特征一:标准化合约(期货交易的基础)

标准化是期货合约最核心、最基本的特征,也是期货合约与远期合约(非标准化)最本质的区别。所谓标准化,是指期货合约的所有条款,均由期货交易所统一制定,明确规定了标的物的数量、质量、交割时间、交割地点、报价单位、最小变动价位等内容,唯一不确定的是期货价格(由市场竞价决定)。

这种标准化设计的核心目的,是降低交易成本、提高交易效率、增强市场流动性,让不同交易者之间的交易能够顺利进行,无需自行协商合约条款。

具体实例:郑州商品交易所的白糖期货合约(SR),明确规定:交易单位为10吨/手,报价单位为元(人民币)/吨,最小变动价位为1元/吨,涨跌停板幅度为上一交易日结算价的±4%,交割月份为1、3、5、7、9、11月,交割地点为交易所指定交割仓库,标的物质量标准为GB/T 317-2018(白砂糖国家标准)。所有参与白糖期货交易的交易者,均需按照该标准化条款进行交易,无法自行修改。

补充说明:标准化合约的条款并非一成不变,期货交易所会根据市场供需变化、行业发展情况,适时调整合约条款(如涨跌停板幅度、交割标准等),但调整后会及时向市场公告,确保所有交易者信息对称。

(二)核心特征二:集中竞价交易(公平、透明的定价机制)

期货合约的交易必须在期货交易所内进行,采用“集中竞价”的交易方式,这是期货合约的重要特征之一,也是保障期货交易公平、透明的核心机制。

所谓集中竞价,是指所有期货交易者(包括个人交易者、机构交易者)通过期货交易所的计算机撮合系统,集中提交买卖指令(买入指令、卖出指令),系统按照“价格优先、时间优先”的原则,自动匹配成交价格和成交对手方,整个交易过程公开、透明,所有交易者均可实时查看行情和成交情况,不存在暗箱操作的可能。

需要重点注意的是,根据《期货交易管理条例》,我国期货交易禁止场外交易,所有期货合约的交易必须通过合法的期货交易所进行(如郑州商品交易所、上海期货交易所、大连商品交易所等),任何场外交易(如私下协商交易)均属于非法交易,不受法律保护。

此外,期货交易所实行会员制,只有期货交易所的会员(如期货公司)才能直接参与交易,个人交易者和非会员机构,需委托期货公司(会员单位)代理交易,这也是集中竞价交易的重要补充。

(三)核心特征三:保证金交易(杠杆效应,放大盈亏)

保证金交易是期货合约最具吸引力,也最具风险的特征,核心是指交易者在买卖期货合约时,无需支付合约价值的全部资金,只需按照交易所的规定,缴纳一定比例的保证金,即可持有相应的期货合约,这种机制也被称为“杠杆交易”。

(1)核心原理:保证金比例通常为合约价值的5%-15%(不同品种、不同合约月份的保证金比例略有差异,交易所会根据市场风险适时调整),交易者只需缴纳少量保证金,就能控制价值数倍的期货合约,实现“以小博大”的杠杆效应。

举例说明:白糖期货主力合约当前价格为5200元/吨,1手合约价值为5200元/吨×10吨/手=52000元。若交易所规定的保证金比例为8%,则交易者买卖1手白糖期货,只需缴纳52000元×8%=4160元的保证金,即可控制52000元的合约价值,杠杆倍数约为12.5倍。

(2)双重影响:保证金交易的杠杆效应具有双重性,既能放大盈利,也能放大亏损。当行情朝着交易者预期的方向发展时,少量的保证金就能获得较高的盈利;当行情与预期相反时,亏损也会按杠杆倍数放大,甚至可能导致保证金不足,被期货公司强制平仓(爆仓),因此,新手交易者需谨慎使用杠杆,做好资金管理。

(四)核心特征四:双向交易机制(多空均可盈利)

与股票交易(只能先买入、后卖出,单向交易)不同,期货合约具备双向交易机制,即交易者既可以“买入建仓”(看多),也可以“卖出建仓”(看空),无论市场价格上涨还是下跌,都有盈利机会。

具体来说,双向交易机制分为两种操作方式:

1. 买入建仓(多头交易):当交易者预判期货价格会上涨时,先买入期货合约,待价格上涨后,再卖出合约平仓,赚取差价收益(低买高卖);

2. 卖出建仓(空头交易):当交易者预判期货价格会下跌时,先卖出期货合约(无需提前持有合约),待价格下跌后,再买入合约平仓,赚取差价收益(高卖低买)。

举例说明:交易者预判白糖期货价格会下跌,当前价格为5200元/吨,卖出1手合约(保证金4160元),待价格下跌至5100元/吨时,买入1手合约平仓,此时盈利为(5200-5100)元/吨×10吨/手=1000元,扣除手续费后,即为净盈利;若价格上涨至5300元/吨,交易者则亏损1000元,亏损会直接从保证金中扣除。

双向交易机制的核心优势,是让交易者能够灵活应对市场波动,无论牛市还是熊市,都能找到盈利机会,同时也能通过空头交易,对冲现货市场的风险(如企业规避原材料价格上涨风险)。

(五)核心特征五:对冲机制(无需实物交割,灵活了结)

期货合约的另一重要特征是具备完善的对冲机制,这也是大多数期货交易者(投机者)无需进行实物交割的核心原因。所谓对冲机制,是指交易者在买入(或卖出)某一期货合约后,通过卖出(或买入)相同数量、相同交割月份的同一期货合约,了结交易,无需等到合约到期进行实物交割或现金交割。

事实上,期货市场中,只有极少数交易者(如现货企业)会等到合约到期,通过实物交割或现金交割了结交易,绝大多数投机者都是通过对冲机制,在合约到期前平仓了结,赚取差价收益,避免了实物交割的麻烦(如仓储、运输、质检等成本)。

补充说明:对冲机制不仅简化了交易流程,还提高了期货市场的流动性,因为交易者无需担心实物交割的问题,可更灵活地进出市场,这也是期货合约能够持续活跃的重要保障。同时,对冲机制也为现货企业提供了风险对冲的工具,比如糖厂可通过卖出白糖期货合约,对冲现货白糖价格下跌的风险,锁定销售利润。

(六)核心特征六:每日无负债结算制度(控制风险,保障履约)

每日无负债结算制度(又称“逐日盯市”),是期货合约的核心风险控制特征,也是保障期货市场有序运行、交易者履约的重要机制。所谓每日无负债结算,是指期货交易所每个交易日收盘后,对所有交易者的期货合约盈亏、保证金、手续费等进行统一结算,计算每个交易者的账户权益,若账户权益低于交易所规定的最低保证金标准(维持保证金),则要求交易者在规定时间内追加保证金,否则期货公司有权强制平仓,确保交易者不会出现违约情况。

具体流程的如下:

1. 交易日收盘后,交易所根据当日结算价,计算每个交易者的合约盈亏(当日盈亏=(当日结算价-上一交易日结算价)×持仓手数×交易单位);

2. 用交易者的账户本金+当日盈亏-手续费,计算账户权益;

3. 若账户权益≥维持保证金,交易者无需追加保证金,可正常持有合约;

4. 若账户权益<维持保证金,交易者需在次日开盘前追加保证金,补足至初始保证金水平,否则期货公司会强制平仓,直至账户权益满足要求。

举例说明:交易者账户本金为10000元,买入1手白糖期货(初始保证金4160元,维持保证金3328元),当日结算价下跌至5150元/吨,当日亏损为(5150-5200)×10×1=-500元,扣除手续费10元后,账户权益为10000-500-10=9490元,仍高于维持保证金3328元,无需追加保证金;若当日结算价下跌至5000元/吨,当日亏损1000元,账户权益为8990元,仍高于维持保证金,无需追加;若结算价下跌至4800元/吨,当日亏损4000元,账户权益为5990元,仍高于维持保证金,无需追加(仅当账户权益低于3328元时,才需追加)。

每日无负债结算制度的核心作用,是及时化解市场风险,确保每个交易者都能履约,避免出现“亏光本金、拖欠资金”的情况,保障期货市场的稳定运行。

(七)总结:期货合约特征的核心意义

期货合约的6大核心特征(标准化、集中竞价、保证金交易、双向交易、对冲机制、每日无负债结算),相互关联、相互支撑,共同构成了期货交易的核心体系。其中,标准化和集中竞价保障了交易的公平、高效;保证金交易和双向交易赋予了期货交易的杠杆效应和盈利灵活性;对冲机制简化了交易流程,提高了市场流动性;每日无负债结算制度控制了市场风险,保障了交易履约。

对于交易者而言,深入理解期货合约的这些特征,不仅能帮助自己快速掌握期货交易的规则,还能更好地规避交易风险、制定合理的交易策略,比如理解保证金交易的杠杆效应后,可合理控制仓位;理解双向交易机制后,可灵活应对市场涨跌;理解每日无负债结算制度后,可及时关注账户权益,避免被强制平仓。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4621/