在期货交易中,“穿仓”是投资者需要警惕的极端风险事件,不少新手因对其认知不足,可能面临超出本金的亏损甚至负债。很多投资者误以为期货亏损最多只是亏掉全部本金,却忽略了穿仓带来的额外债务风险。本文将从穿仓的核心定义、形成原因、实际案例到应对方法,全面拆解期货穿仓,帮助投资者认清风险、规避陷阱。

一、期货穿仓的核心定义,看完秒懂

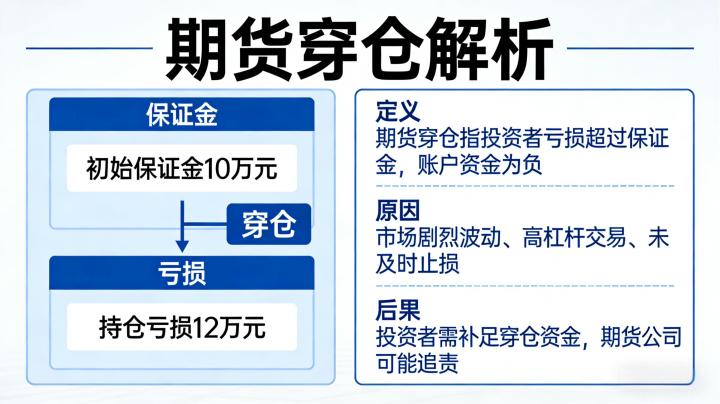

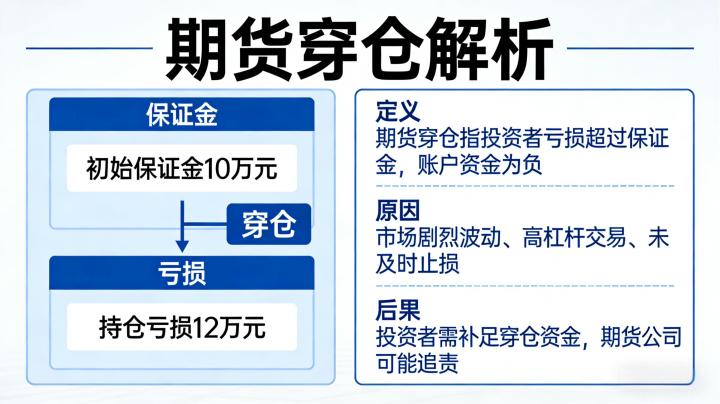

期货穿仓,通俗来讲,就是投资者在期货交易中,账户亏损不仅耗尽了全部自有保证金,还倒欠期货公司资金的一种极端情况。简单说,就是“亏超本金”,甚至需要额外掏钱弥补亏损差额。

要理解穿仓,首先要明确期货交易的两个核心机制:杠杆特性和逐日盯市结算制度。期货交易无需缴纳合约全额资金,只需按合约价值的一定比例缴纳保证金(通常为5%-15%)即可开仓,这就是杠杆效应,杠杆既能放大盈利,也会成倍放大亏损。而逐日盯市制度,是指期货公司每天都会对投资者的账户进行结算,计算当日盈亏、保证金占用和可用资金,若可用资金为负,就会要求投资者追加保证金。

正常情况下,当投资者账户可用资金为负,且未按时追加保证金时,期货公司会执行强制平仓,以避免亏损进一步扩大,此时投资者最多亏损全部本金。但在极端行情下,强制平仓无法顺利执行,亏损持续扩大,就会导致穿仓,投资者需承担超出本金的债务。

二、期货穿仓的形成原因,4大核心因素解析

期货穿仓并非偶然发生,而是市场波动、交易机制、投资者操作等多方面因素叠加的结果,核心原因主要有4点,投资者需重点关注。

第一,极端行情引发的流动性枯竭。这是穿仓最主要的原因。当期货合约出现连续涨停或跌停时,市场上几乎没有对手盘,期货公司无法以合理价格执行强制平仓,导致亏损持续扩大。例如,某品种因突发政策、自然灾害等因素,连续多个交易日跌停,投资者账户亏损不断增加,即便期货公司想平仓,也无法找到买家,最终导致穿仓。

第二,投资者保证金不足且未及时追加。部分投资者过度依赖杠杆,开仓时占用过多保证金,账户可用资金所剩无几。当市场出现小幅波动,账户就会出现浮亏,可用资金变为负数。若投资者未及时追加保证金,期货公司就会启动强平流程,但若此时行情极端,强平失败,就会引发穿仓。

第三,投资者对风险认知不足,盲目操作。很多新手投资者忽视期货交易的高风险性,缺乏风险控制意识,盲目重仓、满仓操作,甚至逆势加仓,一旦市场走势与预期相反,亏损会快速放大,极易触发穿仓。

第四,期货公司风控执行不到位。虽然多数期货公司都会严格执行逐日盯市和强平制度,但在极端行情下,部分期货公司可能因风控流程滞后、保证金比例设置不合理等原因,未能及时止损,导致投资者账户亏损超出本金,形成穿仓。

三、期货穿仓实际案例,直观感受风险

为了让大家更直观地理解穿仓,我们结合具体案例拆解其过程。假设投资者账户原有资金50万元,计划参与原油期货交易,当前原油期货合约价值为500万元,期货公司规定的保证金比例为10%,即投资者开仓10手原油期货,需缴纳50万元保证金(刚好占用全部自有资金),账户可用资金为0。

情况一:若原油价格暴跌10%,投资者账户亏损50万元(500万元×10%),此时账户权益降至0元,期货公司会立即启动强制平仓,投资者亏损全部本金,未发生穿仓。

情况二:若原油价格继续暴跌,跌幅达到20%,投资者账户亏损扩大至100万元,此时账户权益降至-50万元,即倒欠期货公司50万元,形成穿仓。由于价格连续跌停,市场流动性枯竭,期货公司无法顺利平仓,亏损持续累积,投资者需自行补足这50万元的差额。

这个案例清晰地说明,穿仓的核心的是“强平失败+亏损超本金”,极端行情下,即便是少量杠杆,也可能引发超出预期的亏损。

四、穿仓后的法律责任与应对方法

很多投资者会有疑问:穿仓后,倒欠期货公司的钱可以不还吗?答案是否定的,穿仓后投资者需承担相应的法律责任,具体可从两个方面了解。

从法律层面来说,《期货和衍生品法》第58条明确规定,客户需承担穿仓债务,期货公司有权通过法律途径追偿。也就是说,穿仓形成的债务受法律保护,投资者若拒绝补足差额,期货公司可向法院提起诉讼,申请强制执行,同时还可能影响投资者的个人征信。

从期货经纪合同来看,几乎所有期货公司的经纪合同中,都会明确约定:客户需在穿仓后3个交易日内补足差额,否则期货公司有权采取包括起诉、冻结账户等在内的措施。因此,投资者在开户时,务必仔细阅读经纪合同中的相关条款,认清穿仓后的责任。

针对穿仓风险,投资者可采取3点应对方法:一是控制杠杆比例,避免重仓、满仓操作,预留充足的可用资金,应对市场波动;二是及时关注账户动态,当可用资金为负时,主动追加保证金或自行平仓,避免被强制平仓;三是敬畏市场,不盲目逆势操作,做好止损止盈设置,降低极端行情带来的风险。

五、总结:远离穿仓,从敬畏风险开始

期货穿仓是期货交易中最极端的风险之一,其本质是杠杆效应与极端行情叠加导致的亏损失控。对于投资者而言,认清穿仓的定义、形成原因和法律责任,是做好期货交易的基础。

期货交易的核心是“风险可控”,而非盲目追求高收益。新手投资者应先学习期货交易基础知识,熟悉交易规则,建立完善的风险控制体系,合理使用杠杆,不盲目跟风、不重仓操作,才能有效规避穿仓风险,在期货市场中稳健前行。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4629/