股指期货作为金融期货的核心品种,凭借双向交易、杠杆效应等特点,成为机构和资深投资者对冲风险、博取收益的重要工具。但对多数普通投资者而言,股指期货的交易机制、风险控制等内容仍较为陌生。本文将从定义、交易规则、操作流程、与股票的差异及投资技巧等维度,全面拆解股指期货,助力大家快速掌握核心知识。

一、股指期货核心定义:以股票指数为标的的期货合约

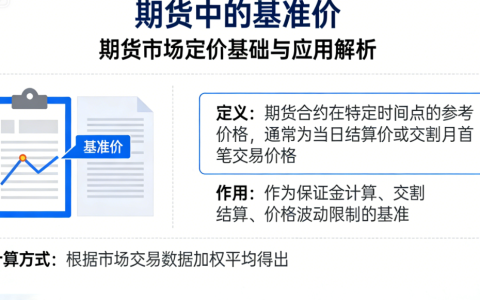

股指期货全称为股票价格指数期货(英文简称SPIF),是指以特定股票价格指数为标的物的标准化期货合约。买卖双方约定在未来某一特定时间,按照事先确定的指数点位,对标的指数进行买卖,到期后无需交割实物股票,仅通过现金结算差价完成交割。

作为金融衍生产品,股指期货具备三大核心特征:一是合约标准化,除价格外,合约的标的指数、交易单位、交割方式等条款均由交易所预先规定;二是杠杆效应,通过保证金交易放大资金利用率;三是每日无负债结算,当日盈亏实时划转,风险可及时管控。国内首个股指期货品种为沪深300股指期货,于2010年在中国金融期货交易所(中金所)上市,目前已形成覆盖多指数的产品体系。

二、股指期货交易规则:这些关键要点必须掌握

股指期货的交易规则与股票差异显著,核心规则直接决定投资风险与操作逻辑,需重点关注以下几点:

1. 交易时间与涨跌限制

国内股指期货交易时间与A股同步,无夜盘交易,具体为上午9:30-11:30、下午13:00-15:00。涨跌停板幅度通常为上一交易日结算价的10%,极端市场环境下交易所可能调整幅度或暂停交易,以防范系统性风险。

2. 保证金与杠杆机制

股指期货采用保证金交易制度,投资者无需全额支付合约价值,仅需缴纳一定比例保证金即可交易,杠杆效应显著。以沪深300股指期货为例,合约乘数为300元/点,若当前指数为4000点,合约价值为4000×300=120万元;若保证金比例为10%,则仅需12万元即可交易1手合约,杠杆倍数约10倍。

杠杆既是盈利放大器,也是风险加速器:指数上涨1%可带来10%的保证金收益,但若下跌1%,保证金亏损也达10%,保证金不足时将触发强制平仓。

3. 双向交易与T+0机制

与股票单向做多不同,股指期货支持双向交易,投资者既可以“做多”(看涨低买高卖),也可以“做空”(看跌高卖低买),在牛市、熊市中均有获利机会。同时实行T+0交易,当日买入的合约可当日卖出,可灵活捕捉日内波动,及时止损止盈,降低隔夜风险。

4. 结算与交割规则

股指期货实行每日无负债结算制度(逐日盯市),每日收盘后期货公司按结算价计算持仓盈亏,盈利划入账户,亏损则需补足保证金,否则次日可能被强平。交割方式为现金结算,最后交易日为合约月份第三个周五(遇节假日顺延),按当日标的指数收盘价作为交割结算价,多空双方结算差价即可,无需实物交割。

5. 持仓限额与手续费

为抑制过度投机,交易所对个人和机构持仓量设限,如沪深300股指期货个人单边持仓限额通常为5000手,达到限额后仅可平仓不可开新仓。手续费双向收取(开仓、平仓均收),包含交易所手续费和期货公司佣金,日内平仓手续费通常高于非日内,需提前核算交易成本。

三、股指期货交易流程:从开户到交割五步走

完整的股指期货交易流程分为开户、交易下单、结算、平仓/交割四个核心环节,具体操作如下:

1. 开户:满足门槛,选择正规期货公司

股指期货开户需通过中金所备案的期货公司办理,且需满足严格条件:

-

资金门槛:申请前连续5个交易日保证金账户可用资金不低于50万元;

-

知识测试:通过期货交易基础知识测试,成绩不低于80分;

-

交易经历:具备累计10个交易日、20笔以上仿真交易记录,或近3年10笔以上实盘交易经历;

-

诚信要求:无严重不良诚信记录,无交易禁止情形。

开户成功后,获取交易账号和密码,下载期货交易软件即可登录操作。

2. 交易下单:选择合约与下单方式

首先选择合约,新手建议优先交易主力合约(交易量最大、流动性最好,通常为当月、下月及后续两个季月合约),避免非主力合约滑点大、难平仓的问题。下单方式分为三种:

-

限价单:指定价格委托,需价格达到或优于指定价方可成交,适合精准控制成本;

-

市价单:按当前市场最优价立即成交,适合急需入场/离场时使用,可能存在滑点;

-

止损/止盈单:预设触发价格,行情达到后自动平仓,是控制风险的核心工具。

3. 结算:每日盈亏实时划转

每日收盘后,期货公司根据结算价计算账户盈亏,自动调整保证金余额。投资者需每日关注账户资金状况,若保证金不足,需在规定时间内补足,避免强制平仓。

4. 平仓/交割:了结交易或完成交割

多数投资者会在合约到期前通过平仓了结交易,即买入/卖出与持仓方向相反、品种数量相同的合约。若持有合约至到期,则按现金交割规则完成结算,交割后合约终止。

四、股指期货与股票的核心差异,该如何选择?

股指期货与股票在交易机制、风险收益、资金占用等方面差异显著,适合不同投资需求,具体对比如下:

-

交易方向:股指期货双向交易,股票单向做多(融资融券可做空但限制多);

-

交易制度:股指期货T+0,股票T+1;

-

杠杆效应:股指期货高杠杆(10倍左右),股票无杠杆(融资融券杠杆低);

-

资金占用:股指期货保证金占用少,资金效率高;股票需全额支付,资金占用成本高;

-

风险程度:股指期货杠杆风险、波动风险更高;股票风险相对可控,可通过分散投资降低风险。

建议:风险承受能力强、具备丰富投资经验、能熟练控制风险的投资者可参与股指期货;新手投资者优先从股票入手,积累经验后再考虑。

五、股指期货投资技巧与风险控制要点

股指期货风险较高,需掌握科学的投资技巧与风险控制方法,避免盲目交易:

1. 核心投资策略

趋势跟踪策略:结合均线、MACD等技术指标判断市场方向,上升趋势做多、下跌趋势做空,同时设置动态止损。套利交易:利用期现价差、跨期价差机会,如期货价格显著高于现货指数时,卖出期货+买入ETF组合套利。对冲策略:持有股票组合时,卖出对应市值股指期货,对冲市场系统性风险。

2. 严格风险控制

控制杠杆与仓位:保证金比例建议不低于15%,单笔交易占用资金不超过总资金的20%-30%,避免满仓操作。合理设置止损:采用固定比例止损(如亏损达保证金20%)或技术止损(跌破关键支撑位),绝不扛单。提前移仓:主力合约到期前5-7天切换至次月合约,规避交割前流动性下降风险。

3. 注重市场分析

跟踪宏观数据:重点关注CPI、PMI、利率调整等数据,提前预判市场走势,如加息预期升温时可布局空头头寸。量价结合分析:观察持仓量变化,价格上涨但持仓减少时,警惕多头平仓引发的反转风险。

六、股指期货常见风险提示

投资股指期货需警惕四大风险:一是杠杆风险,高杠杆可能导致短期内大幅亏损;二是方向判断错误风险,做空时若指数持续上涨,可能面临强平;三是交割风险,忽视交割规则可能因结算价波动产生意外亏损;四是流动性风险,非主力合约可能出现难平仓、滑点过大的问题。

投资者需充分了解风险,不盲目追求高收益,根据自身风险承受能力制定交易计划。

结语

股指期货作为灵活的风险管理与投资工具,核心价值在于对冲风险、优化资产配置,但高杠杆属性也决定了其高风险性。掌握交易规则、熟悉操作流程、做好风险控制,是参与股指期货交易的前提。建议投资者先通过仿真交易积累经验,再逐步进入实盘操作,理性参与市场。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4145/