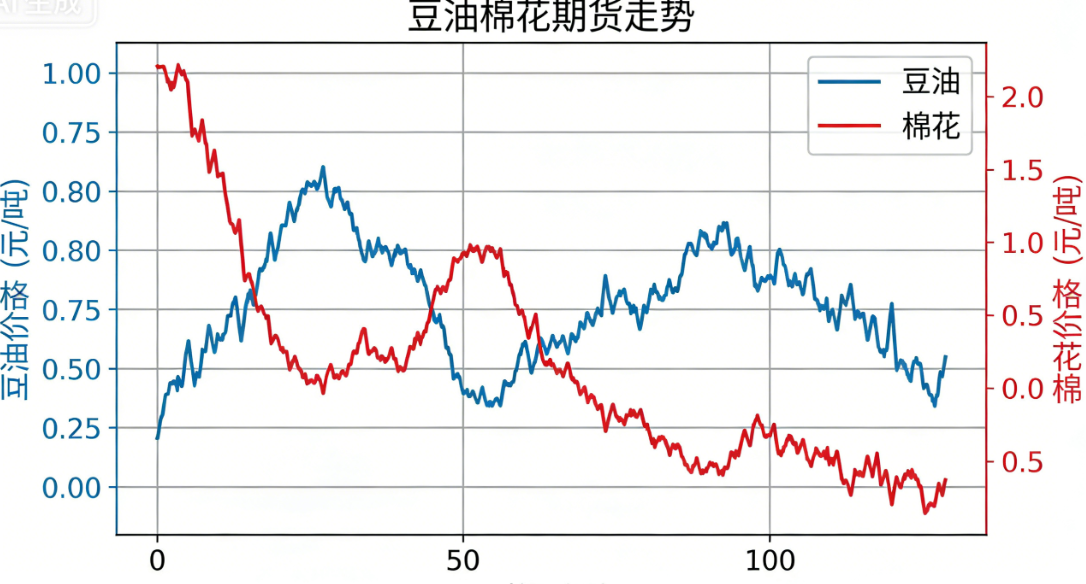

核心摘要:本文聚焦2026年豆油、棉花期货实时走势,结合近期盘面数据、供需格局、政策及外围市场影响,全面解析当前走势核心逻辑、短期波动因素及中长期预判,为期货投资者、相关产业链从业者提供精准参考,同步梳理走势中的关键支撑位与压力位,助力把握市场节奏。

一、当前豆油棉花期货实时走势(截至2026年1月30日)

截至2026年1月30日收盘,豆油、棉花期货主力合约均呈现小幅下跌态势,具体盘面数据如下,直观反映当前市场运行状态:

(一)豆油期货走势实时概况

豆油主连合约当日收盘价格为8312元/吨,较前一交易日下跌70元,跌幅0.84%,当日行情呈现震荡下行态势,开盘价8390元/吨,盘中最高触及8410元/吨,最低下探至8224元/吨,成交量达389740手,成交活跃度维持中等水平。从短期盘面来看,豆油期货近期处于宽幅震荡区间,受外盘油脂回落、国内库存高位等因素影响,短期承压小幅回调,但整体未脱离前期震荡格局。

(二)棉花期货走势实时概况

棉花主连合约当日收盘价格为14770元/吨,较前一交易日下跌230元,跌幅1.54%,当日开盘价14910元/吨,盘中最高14955元/吨,最低14600元/吨,成交量531417手,成交活跃度较高。值得注意的是,此前1月29日棉花期货曾出现短暂冲高,主力CF2605合约一度触及万五关口后回落,当前受下游需求偏弱、丰产预期延续等因素影响,盘面重回震荡下行态势。

二、豆油期货走势核心驱动因素解析

豆油期货走势主要受全球大豆供应、国内压榨开工、油脂板块联动、政策及外围市场等多因素共同影响,短期波动与中长期趋势均围绕核心供需逻辑展开:

(一)供应端:全球大豆充裕,国内压榨节奏影响短期供应

1. 全球大豆供应宽松奠定基础:当前全球大豆供应整体充裕,巴西大豆出口量大幅提升,据Anec预测,1月25日-31日期间,巴西大豆出口量达189.245万吨,较上周大幅增加;阿根廷农户销售新季大豆步伐加快,截至1月21日,预售2025/26年度大豆483万吨,同比有所增长,充足的全球大豆供应对豆油成本端形成一定压制。

2. 国内大豆压榨与库存波动:截至1月23日当周,国内大豆压榨量210.21万吨,开机率57.83%,国内大豆库存658.99万吨,较上周减少但同比大幅增加45.8%;豆油库存处于历史同期高位,短期国内压榨量若回升,将进一步增加豆油供应压力,反之若开机率下降,可能缓解库存压力,带动盘面小幅反弹。

3. 替代品联动影响:菜籽油、棕榈油与豆油走势联动性较强,近期中加菜籽贸易存在不确定性,菜油短期持续去库,下跌空间有限;棕榈油主产国进入减产周期,库存去库预期升温,一定程度上对豆油形成支撑,缓解单边下跌压力。

(二)需求端:现货成交好转,节日因素影响短期需求

近期国内豆油现货成交有所好转,部分集团出口豆油订单再现,若出口落地,将有效缓解国内库存压力,提振市场情绪。但随着春节假期临近,下游餐饮、食品加工行业逐步进入淡季,需求端支撑力度有限,短期难以形成持续拉涨动力;中长期来看,国内禽畜养殖行业复苏有望带动豆粕需求增长,间接影响大豆压榨节奏,进而传导至豆油供应端。

(三)外围市场与政策:外盘油脂回落,政策预期影响情绪

隔夜CBOT美豆油主力价格下跌0.66%至53.99美分/磅,外盘油脂回落对国内豆油形成传导压力;同时,市场关注美国3月初敲定的2026年生物燃料强制掺混(RVO)配额,若政策利好兑现,将提振美豆油需求,间接带动国内豆油盘面走强。此外,国内宏观政策、进出口政策的调整,也可能对豆油期货走势形成阶段性影响。

三、棉花期货走势核心驱动因素解析

棉花期货走势核心围绕供应端的产量预期、库存水平,以及需求端的纺织行业开工情况,同时受外盘棉价、宏观情绪等因素联动影响,短期波动幅度相对较大:

(一)供应端:丰产预期延续,库存压力逐步显现

1. 国内棉花丰产预期支撑供应:新疆棉花产区气温稳定,棉株生长情况良好,新年度棉花丰产预期较强;同时,新疆棉花种植面积或面临调减500-700万亩的可能,减幅超10%,中长期供应收紧预期对棉价形成一定支撑,但短期丰产预期落地仍对盘面形成压制。

2. 库存与现货销售情况:当前国内棉花现货销售进度较快,基差报价坚挺,但各主港棉花库存总量已突破50万吨,增长速度较快,港口“入显著大于出”,库存压力逐步显现;截至1月29日,国内3128棉均价(B指数)16057元/吨,较前一日上涨,但现货交投趋于平缓,中间商、纺织厂参与热情下滑。

3. 外盘棉花供应:ICE棉花期货近期震荡运行,1月28日主力3月合约小幅收低,远月合约持稳,美棉出口虽有增长趋势,但仍大幅落后于往年同期,需持续关注出口数据能否实现连续强劲增长,若出口不及预期,将进一步压制外盘棉价,传导至国内市场。

(二)需求端:下游纺织淡季,补库意愿偏弱

当前下游纺织行业延续淡季特征,沿海地区服装厂、印染厂、织造企业陆续公布减产、放假计划,纱布采购自1月下旬已走弱甚至叫停,直接制约棉纺厂原料补库操作。同时,按当前棉花期现货价计算,内地纺企40S及以下支数棉纱即期利润为零甚至为负,进一步降低了纺织企业的补库动力,短期需求端难以对棉价形成有效支撑。中长期来看,纺织行业复苏节奏将成为影响棉花需求的核心变量。

(三)宏观与技术面:情绪支撑有限,技术面呈现弱势

宏观层面,量化宽松的宏观政策及中期贸易环境改善,为纺织服装行业需求复苏提供长期支撑,但短期节日因素主导市场情绪,观望氛围浓厚。技术面来看,棉花主力合约近期破位走低,跌破关键支撑位后,MACD死叉,绿柱放大,呈现技术弱势,短期反弹动力不足。

四、豆油棉花期货后市走势预判(2026年短期+中长期)

结合当前供需格局、盘面数据及核心驱动因素,对豆油、棉花期货后市走势分短期(1-3个月)、中长期(6-12个月)进行预判,明确市场节奏与关键关注要点:

(一)豆油期货后市预判

1. 短期(1-3个月):宽幅震荡运行,波动幅度加大。预计豆油期货将维持7800-8500元/吨区间震荡,核心关注国内大豆压榨开工率、库存变化,以及美国RVO政策落地情况;若政策利好兑现、库存下降,可能推动盘面冲高至8500元/吨以上,反之若供应压力加大,可能下探7800元/吨支撑位。春节假期临近,市场成交或趋于清淡,震荡幅度可能有所收窄。

2. 中长期(6-12个月):震荡偏强走势,重心有望上移。全球油脂库销比难以大幅提升,棕榈油减产周期叠加印尼B50生柴政策落地预期,将带动油脂板块整体偏强;国内大豆供应宽松格局或逐步缓解,需求端随禽畜养殖复苏、食品加工需求增长逐步改善,预计豆油期货中长期震荡偏强,价格重心逐步上移。

(二)棉花期货后市走势预判

1. 短期(1-3个月):偏弱震荡,关注关键支撑位。预计棉花期货将维持14500-15000元/吨区间偏弱震荡,核心关注春节后下游纺织企业复工节奏、补库意愿,以及新疆棉花种植面积调减政策的实际执行力度;若下游补库启动,可能推动盘面反弹至15000元/吨以上,反之若丰产预期持续发酵、库存压力加大,可能下探14500元/吨支撑位,甚至跌破该区间。

2. 中长期(6-12个月):重心上移但空间受限。新疆棉花种植面积调减将逐步缓解供应压力,叠加纺织行业复苏预期,棉花期货中长期价格重心有望上移,预计运行区间为13500-15500元/吨;当价格接近15500元/吨时,需关注供应压力带来的回调风险,接近13500元/吨时,具备中长期价值支撑。

五、风险提示(期货投资必看)

期货市场具有高波动性、高风险性,投资者需重点关注以下风险因素,谨慎决策:

1. 政策风险:国内外农业政策、进出口政策、生物燃料政策调整,可能导致豆油、棉花期货价格大幅波动;

2. 供需风险:全球大豆、棉花产量超预期增减、下游需求复苏不及预期,或库存出现大幅波动,影响盘面走势;

3. 外围市场风险:CBOT大豆、ICE棉花期货价格大幅波动,美元指数、原油价格走势变化,将传导至国内市场;

4. 其他风险:极端天气(如拉尼娜现象)、地缘政治、疫情等因素,可能对全球农产品供应和需求形成突发影响。

结语:当前豆油棉花期货均处于震荡格局,短期受节日因素、现货供需影响较大,中长期核心逻辑围绕供应端政策调整与需求端复苏节奏。投资者需密切关注核心驱动因素的边际变化,结合自身风险承受能力,合理布局仓位;产业链从业者可依托走势预判,优化库存管理与采购计划,规避市场波动风险。本文内容仅供参考,不构成任何投资建议,入市有风险,操作需谨慎。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4352/