在农产品期货市场中,国内豆粕期货合约是兼具流动性与实用性的热门品种,不仅是油厂、饲料企业对冲风险的重要工具,也是普通投资者参与农产品交易的常用选择。但不少新手对其合约规则、价格逻辑及交易技巧一知半解,容易陷入操作误区。

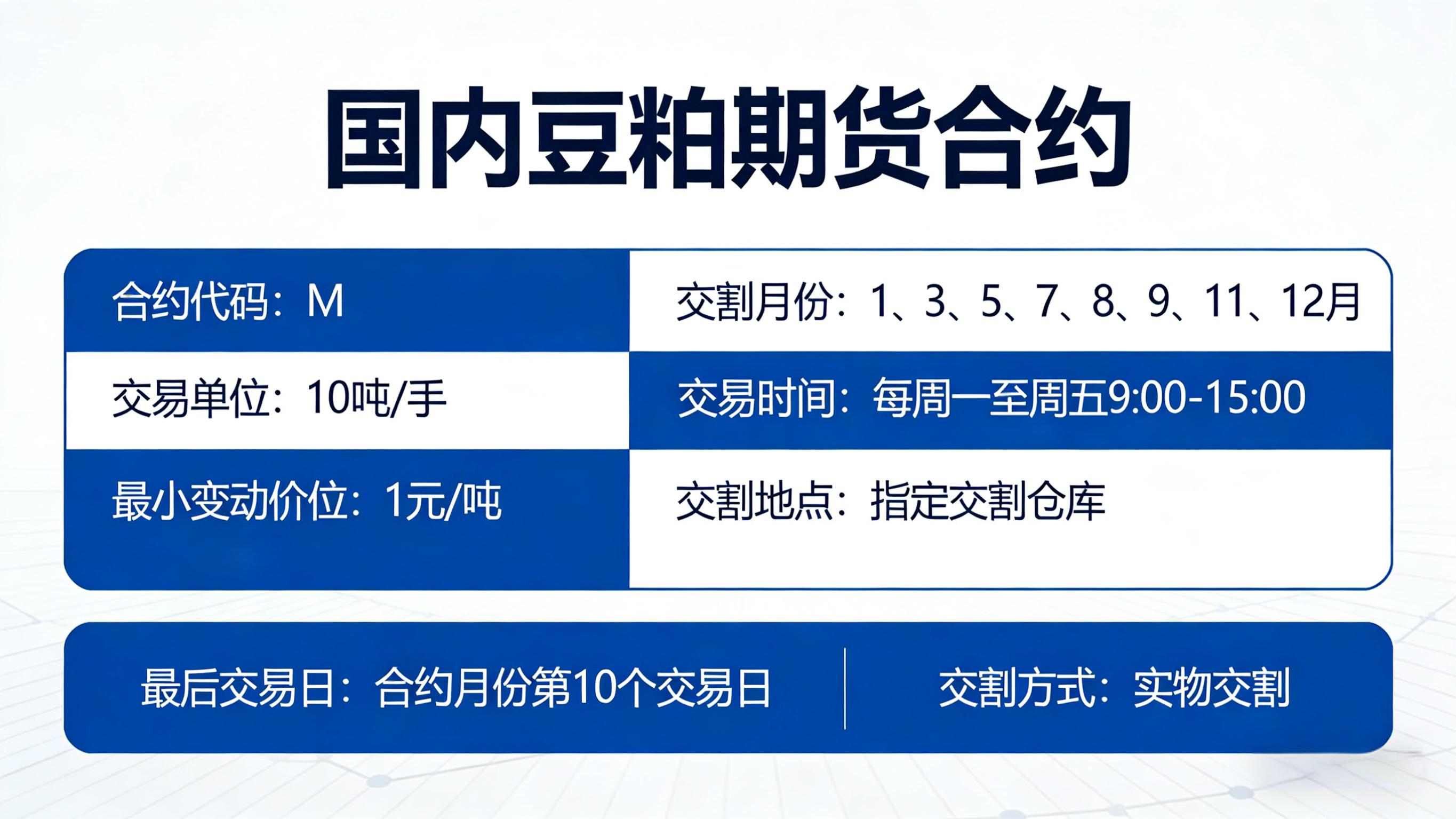

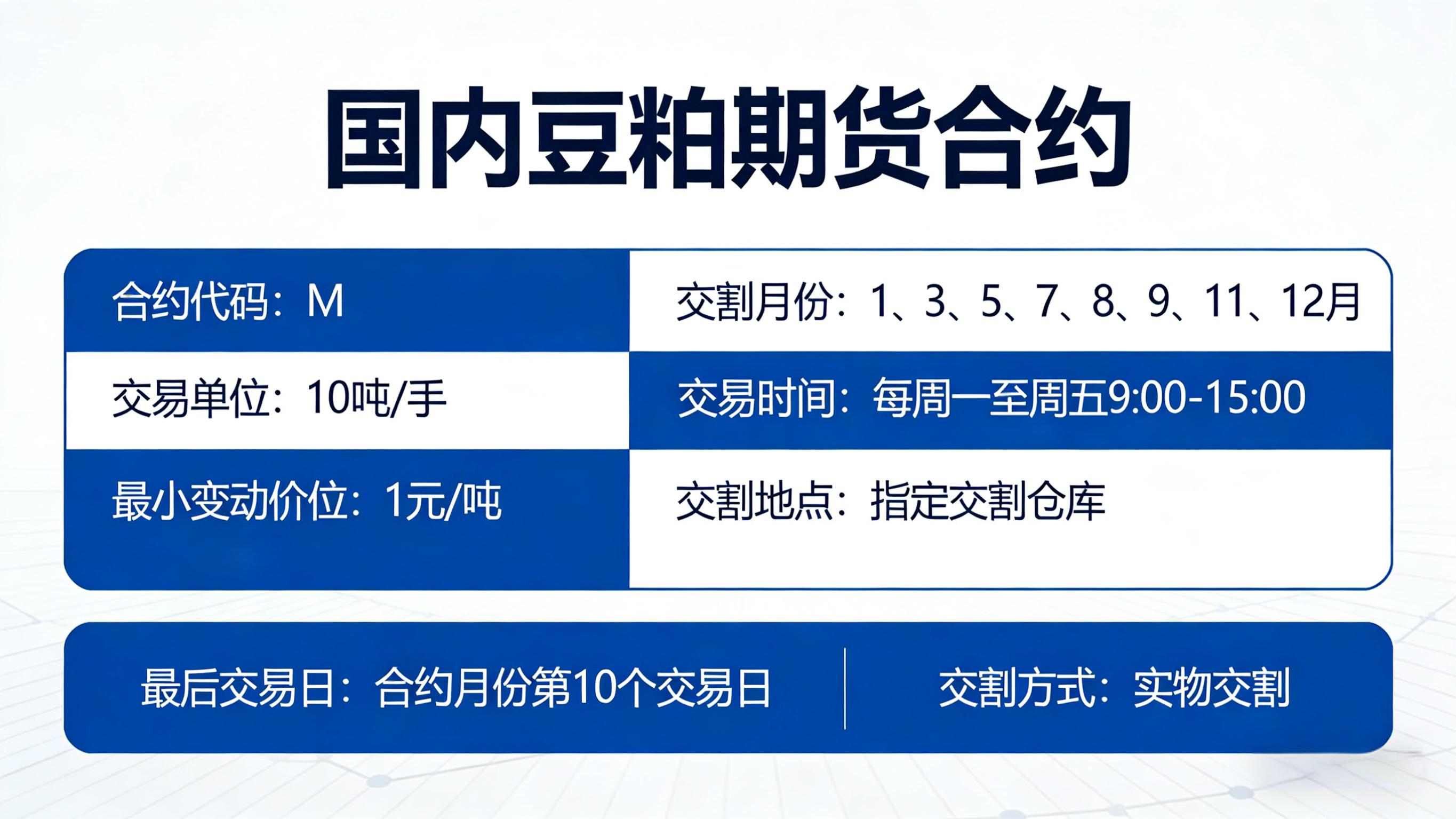

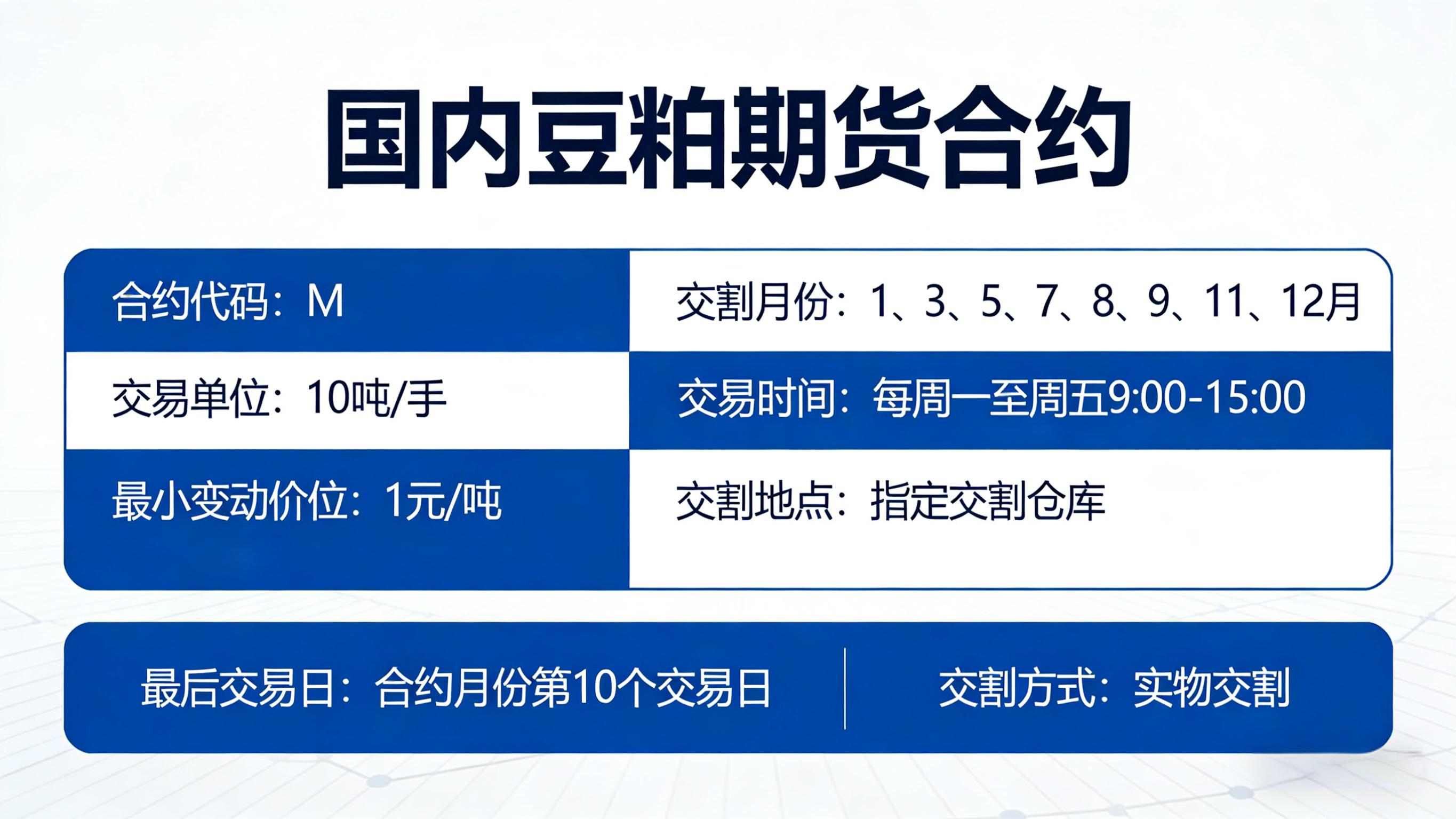

国内豆粕期货合约由大连商品交易所上市交易,核心参数清晰,门槛适合普通投资者。合约交易代码以“M”开头,后接年份和月份,比如当前活跃的M2605合约,代表2026年5月到期交割的豆粕期货合约[2]。报价单位为元(人民币)/吨,最小变动价位1元/吨,也就是说每波动1元/吨,一手合约的盈亏就会变化10元(一手对应10吨)[1]。从近期行情来看,国内豆粕期货主力合约价格多在2700-2900元/吨区间震荡,2月2日收盘价为2750元/吨,较前一日下跌26元[1]。

交割规则是期货合约的核心,国内豆粕期货合约的交割细节需重点关注。交割品级需符合国标GB/T 19086-2017,要求水分≤13%、粗蛋白≥43%[3],确保交割品质量达标。交割方式为实物交割,交割月份为1、3、5、7、8、9、11、12月,其中5月、9月合约是全年交易最活跃的合约,成交量和持仓量常年位居前列[2]。对于普通投资者而言,无需参与实物交割,需在合约到期前平仓离场,避免被迫交割的风险。

国内豆粕期货合约的价格波动,核心受供需关系及成本因素驱动,这也是投资者判断行情的关键。从成本端来看,豆粕是大豆压榨的主要产物(1吨大豆可产出0.78吨豆粕),大豆价格直接决定豆粕成本,二者相关性超过0.9[3]。国内大豆高度依赖进口,美豆价格、中美贸易政策、大豆进口量等都会影响豆粕成本,比如美豆价格每变动100美分/蒲式耳,国内豆粕成本就会波动300-500元/吨[3]。

供需博弈是影响豆粕期货价格的另一核心逻辑。供应端主要看国内油厂开机率、大豆压榨量及库存情况,当大豆集中到港、油厂开机率提升,豆粕供应增加,价格易承压;反之则会支撑价格上涨[2]。需求端方面,豆粕95%用于饲料加工,其中生猪养殖占45%、禽类养殖占35%,养殖业景气度直接决定豆粕需求[3]。比如生猪存栏量每增加10%,豆粕需求就会增加约4.5%,带动期货价格走强[3]。此外,菜粕等蛋白替代品价格、饲料配方调整也会间接影响豆粕需求[3]。

对于普通投资者,参与国内豆粕期货合约交易需掌握基础实操技巧与风控要点。开户需选择正规期货公司,一手豆粕期货保证金约4000元(按10%保证金比例计算),1万元资金即可灵活操作,适合新手练手[5]。交易策略上,结合近期行情,2026年豆粕市场大概率延续宽幅震荡,可采取区间高抛低吸策略,反弹至2900-3000元/吨区间可布局空单,回调至2700-2750元/吨区间可轻仓做多[2]。

风险控制是交易的重中之重,新手需牢记三点。一是控制仓位,单笔交易仓位不超过总资金的20%,避免满仓操作导致爆仓[4];二是严格止损,可设置固定金额止损(如每手500元)或技术位止损,杜绝扛单[4];三是关注关键数据,每周跟踪油厂开机率、大豆到港量、库存数据及USDA报告,及时应对行情波动[2]。同时,需警惕突发风险,比如巴西、阿根廷等大豆主产区天气异常、中美贸易政策变动,都可能引发豆粕价格剧烈波动[2]。

国内豆粕期货合约的活跃度高、价格逻辑清晰,是新手入门农产品期货的优质选择,但它并非“稳赚不赔”的工具。投资者需先吃透合约规则,摸清价格波动规律,再结合自身风险承受能力理性参与。无论是产业客户用于对冲风险,还是普通投资者尝试交易,敬畏市场、严守风控,才能在国内豆粕期货交易中稳步前行。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4464/