金属期货作为全球期货市场的核心板块之一,涵盖贵金属(黄金、白银)、基本金属(铜、铝、锌)等品类,其交易活跃度、定价权影响力,直接与所在的期货交易所相关。对于金属期货投资者、产业套保机构而言,了解国际金属期货交易所排名,既能明确不同交易所的核心优势,也能更好地选择交易渠道、把握市场定价逻辑。本文基于世界交易所联合会(WFE)、期货行业协会(FIA)2025年全年数据,整理出最新国际金属期货交易所排名,结合各交易所的核心竞争力,为投资者提供实用参考。

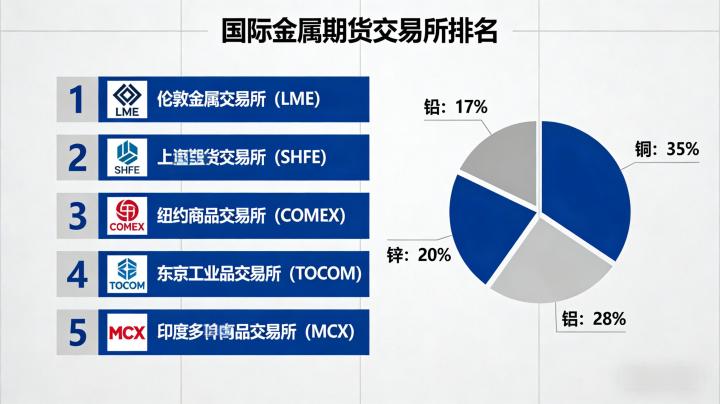

一、国际金属期货交易所核心排名(TOP10)

本次排名以“金属期货成交额”“核心金属品种影响力”“市场流动性”“定价权”四大维度为核心,结合WFE、FIA 2025年度报告数据,筛选出全球最具影响力的10家金属期货交易所,排名如下(数据截至2025年12月31日):

1. 芝加哥商业交易所集团(CME Group)【美国】

2. 洲际交易所(ICE)【美国】

3. 上海期货交易所(SHFE)【中国内地】

4. 伦敦金属交易所(LME)【英国】

5. 印度多种商品交易所(MCX)【印度】

6. 欧洲期货交易所(Eurex)【德国】

7. 东京工业品交易所(TOCOM)【日本】

8. 迪拜黄金与商品交易所(DGCX)【阿联酋】

9. 香港交易所(HKEX)【中国香港】

10. 新加坡交易所(SGX)【新加坡】

从排名整体格局来看,呈现“美欧领跑、亚洲崛起”的特点:北美两家交易所(CME、ICE)占据前两位,凭借成熟的市场机制和全球定价权,持续主导全球金属期货市场;亚洲交易所(SHFE、MCX、TOCOM等)表现亮眼,尤其是上海期货交易所,凭借金属品种的高流动性和实物交割优势,跻身全球前三,成为亚洲金属期货市场的核心力量;欧洲交易所(LME、Eurex)则凭借悠久的历史和独特的交易机制,保持稳健地位。

二、TOP5交易所详细解析(核心优势+金属品种)

对于金属期货投资者而言,重点关注排名前5的交易所即可,这5家交易所的金属期货成交额占全球总量的75%以上,定价权和流动性优势显著,以下是详细解析:

1. 芝加哥商业交易所集团(CME Group)【全球第一】

核心优势:全球规模最大、品类最齐全的期货交易所集团,旗下拥有CBOT、NYMEX、COMEX三大核心子交易所,其中COMEX是全球最具影响力的贵金属期货交易中心,NYMEX则在能源金属期货领域占据主导地位。2025年,CME Group金属期货成交额达38.6万亿美元,同比增长8.2%,机构投资者占比高达90%以上,近月合约流动性占比70%+,市场稳定性极强。

核心金属品种:贵金属(黄金、白银、铂金、钯金)、能源金属(铜、铝),其中COMEX黄金期货、白银期货,是全球贵金属定价的核心标杆,其价格波动直接影响全球金属市场走势。此外,2025年CME推出的微型贵金属期货合约,成交增长42%,吸引了大量中小机构和个人投资者参与。

2. 洲际交易所(ICE)【全球第二】

核心优势:全球第二大期货交易所集团,以能源、贵金属期货为核心竞争力,跨境清算与数据服务完善,机构套保与投机需求旺盛,2025年机构交易占比达85%。ICE的核心优势在于“全球化定价权”,其布伦特原油期货定价权全球第一,同时在贵金属、基本金属领域,与CME形成互补,覆盖全球主要金属品类。2025年,ICE金属期货成交额达29.8万亿美元,同比增长9.5%,增速显著高于行业平均水平。

核心金属品种:贵金属(黄金、白银)、基本金属(铜、铝、锌),其中ICE黄金期货以美元计价,面向全球投资者,流动性充足,是全球机构投资者进行贵金属套保的核心渠道之一;基本金属期货则依托欧洲、北美市场的产业需求,交易活跃度较高。

3. 上海期货交易所(SHFE)【全球第三、亚洲第一】

核心优势:中国内地规模最大、最具影响力的期货交易所,也是亚洲金属期货市场的核心力量,2025年金属期货成交额达26.5万亿美元,同比增长11.8%,增速位居全球TOP5交易所首位。SHFE的核心优势在于“实物交割量全球第一”和“亚洲时段定价权”,2025年实物交割量达120万吨,“上海金”“上海铜”的全球影响力持续提升,成为亚洲金属市场定价的核心参考。此外,SHFE期权与期货协同发展,2025年期权成交增长120%,为投资者提供了丰富的风险管理工具。

核心金属品种:基本金属(铜、铝、锌、铅、镍、锡)、贵金属(黄金、白银),其中沪铜、沪铝期货成交规模全球领先,2025年沪铜期货成交占全球32%,成为全球基本金属交易的核心品种之一;“上海金”期货则依托中国庞大的黄金消费和生产需求,流动性持续提升,逐步打破全球贵金属定价由欧美主导的格局。

4. 伦敦金属交易所(LME)【全球第四】

核心优势:全球历史最悠久的金属期货交易所(成立于1877年),以基本金属定价权为核心竞争力,2025年基本金属成交占全球40%,是全球基本金属(铜、铝、锌等)定价的核心标杆。LME的独特优势在于“仓储交割机制”,在全球拥有20+交割库,实物支撑强,且与COMEX合约互认,套利交易活跃,2025年套利成交占比达25%。2025年,LME金属期货成交额达18.7万亿美元,同比增长7.6%,保持稳健发展态势。

核心金属品种:基本金属(铜、铝、锌、铅、镍、锡、铝合金),其中LME铜期货是全球基本金属定价的核心,其价格波动直接影响全球有色金属产业的生产、贸易和投资决策;LME铝期货则依托欧洲、中东地区的产业需求,交易活跃度较高,是全球铝产业套保的核心渠道。

5. 印度多种商品交易所(MCX)【全球第五】

核心优势:印度规模最大的商品期货交易所,也是全球增速最快的金属期货交易所之一,2025年金属期货成交额达15.2万亿美元,同比增长15.3%,增速位居全球TOP10交易所首位。MCX的核心优势在于“本土化适配”和“数字化交易”,其推出的100克/手黄金期货合约,适配印度本土零售投资者需求,2025年黄金成交占全球18%;数字化交易系统延迟仅50微秒,低成本优势吸引了全球投资者参与。

核心金属品种:贵金属(黄金、白银)、能源金属(铜、铝),其中黄金期货是MCX的核心品种,依托印度庞大的黄金消费需求,交易活跃度极高;铜、铝期货则依托印度制造业的发展需求,逐步提升市场影响力,成为亚洲基本金属期货市场的重要补充。

三、排名核心看点:美欧与亚洲交易所的差异

从本次排名可以看出,全球金属期货交易所呈现明显的区域差异,美欧交易所与亚洲交易所的核心优势、定位各不相同,投资者可根据自身需求选择合适的交易所参与:

1. 美欧交易所:主导定价权,聚焦机构投资者。CME、ICE、LME等美欧交易所,凭借成熟的市场机制、全球化的投资者结构和完善的风险管理工具,主导全球金属期货定价权,核心服务于机构投资者(如对冲基金、产业套保机构),交易规模大、流动性充足,适合有大额交易需求、追求全球化定价参考的投资者。

2. 亚洲交易所:依托本土产业,聚焦零售与产业投资者。SHFE、MCX、TOCOM等亚洲交易所,依托本土庞大的金属生产、消费需求,聚焦零售投资者和本土产业套保机构,合约设计更贴合本土需求(如SHFE的实物交割机制、MCX的小合约设计),交易成本相对较低,适合中小投资者、本土产业机构参与。

四、投资者注意事项:选择交易所的3个核心原则

对于金属期货投资者而言,了解国际金属期货交易所排名后,选择合适的交易所参与,还需遵循3个核心原则,避免踩坑:

原则一:选择正规合规的交易所。无论选择哪一家国际金属期货交易所,都要确保其具备正规的运营资质,可通过世界交易所联合会(WFE)、当地金融监管机构官网,查询交易所的合规性,避免参与非法交易所交易,守护资金安全。

原则二:结合自身交易需求选择。若投资者主要进行贵金属交易、追求全球化定价参考,可优先选择CME、ICE等美欧交易所;若主要进行基本金属交易、有实物交割需求,可优先选择SHFE、LME;若为中小投资者、追求低成本、小合约交易,可关注MCX等亚洲交易所。

原则三:关注交易所的流动性与交易成本。流动性直接影响交易的便捷性和成交价格,选择金属期货成交额高、成交量大的交易所,可避免出现“买不到、卖不出”的情况;同时,关注交易所的手续费、保证金比例等交易成本,结合自身资金实力,选择成本合理的交易所。

总结来说,2025年国际金属期货交易所排名,呈现“美欧领跑、亚洲崛起”的格局,CME、ICE、SHFE、LME、MCX五大交易所,凭借各自的核心优势,主导全球金属期货市场。对于投资者而言,无需盲目追求排名靠前的交易所,关键是结合自身的交易需求、资金实力和风险承受能力,选择正规、合适的交易所,同时关注市场动态和定价逻辑,才能在金属期货交易中稳步前行。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.liuyiidc.com/4644/